Evita multas al generar facturas electrónicas

Los contribuyentes que no tengan un control adecuado en la emisión de comprobantes digitales en su versión 3.3 y el recibo electrónico de pagos antes del 1 de julio recibirán una carga fiscal muy fuerte con multas por hasta 13 mil pesos por cada comprobante emitido.

Por ahora el SAT esta haciendo caso omiso de algunos de los errores en las nuevas plataformas, pero esto cambiara a partir del 1 de julio; ahora veremos un proceso más estricto de revisión y sanciones.

Estos son algunos de los principales errores que han cometido los usuarios al emitir las nuevas facturas y que puedes evitar para que no rechacen tus facturas.

1. Método y forma de pago

Si al momento de emitir la factura electrónica aún no has recibido el pago por el servicio que brindaste, solo tienes que indicar la clave que indica que el pago está por definir (99), ya que si señalas que la compensación ya se realizó, por ejemplo vía trasferencia electrónica (03), aunque aún no se haya hecho, el SAT considerará que ya recibiste ese ingreso y por lo tanto, te requerirá que pagues el impuesto correspondiente.

Si sabes que el pago se realizará en varias exhibiciones, entonces debes señalar que este se hará en parcialidades o diferido. En este caso, si no sabes el método de pago, sí debes señalar que está por definir.

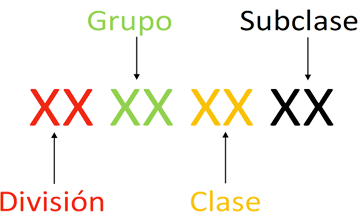

2. Clave de producto o servicio

Como parte de la nueva factura 3.3, el fisco publicó varios catálogos con 53,000 productos y servicios, por lo que los contribuyentes deben buscar la clave que más se adecue a la mercancía que venden o servicio que prestan.

Aunque el SAT dijo que aún no considerará multas por errores, lo que se recomienda es que vayan viendo los catálogos y no usar la clave genérica, salvo en casos excepcionales o si no existe el producto en el catálogo.

Si el producto específico no está en el catálogo, el contribuyente puede usar la clave del producto o servicio que lo englobe. Por ejemplo, si se emite una factura por la venta de donas, puedes utilizar la clave 50181900 de “Pan, galletas y pastelitos dulces”.

3. Tasa o cuota

Si la factura que se emita implica un servicio o bien exento del Impuesto al Valor Agregado (IVA), se tendrá que especificar que la tasa del impuesto es de 0.00. En las versiones anteriores de la factura electrónica este campo podía quedar en blanco, pero ahora, se tiene que señalar que la tasa es de cero.

4. Uso del Comprobante Fiscal Digital por Internet (CFDI)

Otro de los errores es señalar en todas las facturas electrónicas o CFDIs “Por definir” en el apartado de uso de comprobantes.

Si aún no sabes para que se utilizará el comprobante puedes poner por definir, pero en caso contrario, debes especificar el uso y la clave correspondiente, como gasto en general, gastos médicos por incapacidad o discapacidad, honorarios médicos, etcétera.

5. Domicilio fiscal

Aunque ya no es necesario solicitar la dirección fiscal a los clientes, muchos negocios continúan pidiéndolo, y aunque no le quita validez al comprobante, implica una pérdida de tiempo para el consumidor.

¿Multas por factura 3.3?

El SAT ha indicado que de momento no se impondrán multas si el contribuyente comete un error en las claves de los productos o la medida de estos, siempre y cuando estén bien descritos en los campos correspondientes.

De acuerdo con Velderrain, una vez que termine esta prórroga y en caso de cometer errores en la clave o medida de los productos, los contribuyentes enfrentarán estas multas:

Persona física: de 1,240 pesos a 2,410 pesos.

Persona moral: de 13,5470 pesos a 77,580 pesos y en caso de reincidencia el fisco podrá clausurar sus actividades de tres a 15 días.

Donataria autorizada: de 12,070 pesos a 69,000 pesos y en caso de reincidencia se le revocará su autorización.

Hasta el cierre de noviembre, se habían emitido 5.9 millones de facturas electrónicas, de acuerdo con cifras oficiales.

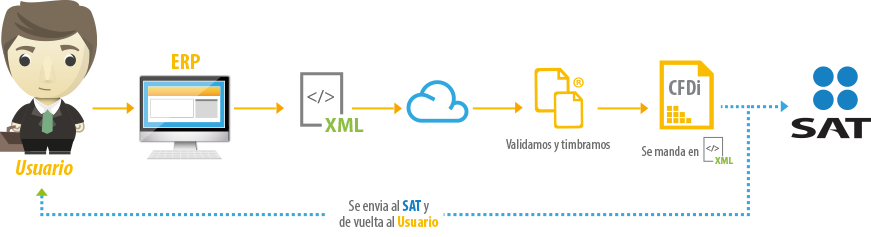

Aprovecha los beneficios de usar un ERP + PAC como FacturateFacil y olvídate de multas innecesarias.

Porque sabemos que la experiencia habla más que las palabras.

Prueba nuestro sistema

Noticias

Los usuarios de FacturateFacil ya están disfrutando los beneficios.

¿Qué esperas? Cámbiate a la facturación electrónica.

¿Qué esperas? Cámbiate a la facturación electrónica.

¿Cómo identificar el UUID de una factura?

¿Has escuchado hablar del término? Si has emitido facturas electrónicas entonces conoces de lo que te vamos a hablar a continuación, sin embargo, ¿Sabrás ubicar el UUID en el XML de un comprobante fiscal?

¿Qué es y cómo se genera un Archivo XML de un CFDI?

Las facturas electrónicas no utiliza el papel como sabemos. Sin embargo el mundo digital no es tan simple como una hoja...

Reglas de oro para la facturación electrónica

Las reglas de la nueva versión del CFDI 3.3 llevan ya varios meses rigiendo las obligaciones fiscales de las empresas con actividades en México.